حساب حسابه

موضوعات حسابداری اقتصاد بورس اکسل مالیاتی علمی بهداشتی دین و زندگی و اطلاعات عمومیحساب حسابه

موضوعات حسابداری اقتصاد بورس اکسل مالیاتی علمی بهداشتی دین و زندگی و اطلاعات عمومیالزام بنگاههای تولیدی و بازرگانی به ارائه صورت مالی حسابرسی شده همراه اظهارنامه(ماده 272)

در اجرای ماده ۲۷۲ قانون مالیاتهای مستقیم اصلاحی مصوب ۳۱/۴/۱۳۹۴ مجلس شورای اسلامی، کلیه واحدهای تولیدی، بازرگانی و خدماتی زیر ملزم به ارائه صورتهای مالی حسابرسی شده توسط سازمان حسابرسی یا مؤسسات حسابرسی عضو جامعه حسابداران رسمی ایران همراه با اظهارنامه مالیاتی و یا حداکثر ظرف مدت سه ماه پس از مهلت انقضای ارائه اظهارنامه میباشند و در صورت عدم انجام تکالیف مقرر در ماده فوق، مشمول جریمهای معادل بیست درصد (۲۰%) مالیات متعلق خواهندبود.

الف ـ شرکتهای موضوع بندهای (الف) و (د) ماده واحده «قانون استفاده از خدمات تخصصی و حرفهای حسابداران ذیصلاح به عنوان حسابدار رسمی»

۱ـ شرکتهای پذیرفته شده یا متقاضی پذیرش در بورس اوراق بهادار.

۲ـ شرکتها و مؤسسات موضوع بندهای الف و ب ماده ۷ اساسنامه قانونی سازمان حسابرسی.

٭ با توجه به تاریخ اجرای اصلاحیه قانون مالیاتهای مستقیم، مقررات ماده ۲۷۲ قانون مالیاتهای مستقیم درخصوص مشمولین این بند که شروع سال مالی آنها از تاریخ ۱/۱/۱۳۹۴ است، لازمالاجرا میباشد.

ب ـ اشخاص حقیقی یا حقوقی براساس نوع فعالیت

۱ـ شعب و دفاتر نمایندگی شرکتهای خارجی که در اجرای قانون اجازه ثبت شعبه یا نمایندگی شرکتهای خارجی مصوب ۱۳۷۶، در ایران ثبت شدهاند.

۲ـ شرکتهای سهامی عام و شرکتهای تابعه و وابسته به آنها.

۳ـ مؤسسات و نهادهای عمومی غیردولتی و شرکتها، سازمانها و مؤسسات تابعه و وابسته به آنها.

ج ـ اشخاص حقیقی یا حقوقی براساس حجم فعالیت

سایر اشـخاص حقـوقی و حقیـقی (شامل شرکـتهای سهـامی خـاص و سایـر شرکتها و همچنین مؤسسات انتفاعی غیرتجاری، شرکتها و مؤسسات تعاونی و اتحادیههای آنها و اشخاص حقیقی که طبق مقررات قانونی مربوط، مکلف به نگهداری دفاتر قانونی میباشند) که براساس آخرین اظهارنامه تسلیمی خود، جمع کل ناخالص درآمد (فروش و یا خدمات ـ اعم از عملیاتی و غیرعملیاتی) آنها بیش از ۵۰ میلیارد ریال (در مورد شـرکتهای پیمانکاری، دریافتـی آنها بابت پیمانهای منعقدشده بیش از ۵۰ میلیارد ریال) یا جمع داراییهای آنها (جمع ستون بدهکار ترازنامه) بیش از ۸۰ میلیارد ریال باشد.

مفاد این اطلاعیه درخصوص اشخاص موضوع بندهای (ب) و (ج) که شروع سال مالی آنها از تاریخ ۱/۱/۱۳۹۶ و به بعد میباشد، لازمالرعایه است.

مراتب فوق در راستای مقررات ماده ۲۷۲ قانون مالیاتهای مستقیم مصوب ۳۱/۴/۱۳۹۴ اعلام میگردد و تکالیف اشخاص مذکور در اجرای قانون و مقررات مربوط و همچنین اطلاعیههای وزارت امور اقتصادی و دارایی کماکان به قوت خود باقی خواهدبود.

سازمان امور مالیاتی کشور

تعریف حقوق و مزایای مستمر و غیر مستمر

الف- تعاریف و نکات مربوط به حقوق :

طبق ماده ۳۴ قانون کار ، کلیه پرداخت های قانونی به کارگر به اعتبار قرارداد کار اعم از مزد یا حقوق ،کمک عائله مندی ، هزینه های مسکن ، خواربار ، ایاب و ذهاب ، مزایای غیر نقدی ، پاداش افزایش تولید ، سود سالانه و نظایر اینها حق السعی و طبق ماده ۳۵ قانون کار وجوه نقدی یا غیر نقدی و یا مجموع آنها که در مقابل انجام کار به کارگر پرداخت می شود مزد نامیده می شود.

مزد ثابت، حقوق ثابت یا حقوق پایه:

مزد ثابت عبارت است از مجموع حقوق اصلی و مزایای ثابت پرداختی به تبع شغل .

حقوق یا مزد اصلی بخش عمده پرداخت کارفرما به کارگر جهت انحام کار خاصی می باشد و بسیاری از محاسبات از قبیل اضافه کار، کسر کار، سنوات خدمت، طلب مرخصی و همین طور افزایش حقوق بر مبنای آن محاسبه می شود.

چنانچه مزد با ساعات انجام کار مرتبط باشد ، ” مزد ساعتی ” و در صورتیکه بر اساس میزان انجام کار و یا محصول تولید شده باشد ، ” کارمزد ” و چنانچه بر اساس محصول تولید شده و یا میزان انجام کار در زمان معین باشد ، ” کارمزد ساعتی ” نامیده میشود.

مزایای ثابت پرداختی به تبع شغل:

مزایای ثابت پرداختی به تبع شغل مواردی هستند که پرداخت آن ها عمومیت ندارد و به تعداد معدودی از کارگران در صورت انجام وظیفه اصلی و در شرایط خاصی تعلق می گیرد. به عنوان مثال در صورتی که تعدادی از کارگران در معدن مشغول به کار باشند، فوق العاده سختی کار فقط به آنها تعلق می گیرد.

نکته:

– در کارگاههائی که دارای طرح طبقه بندی و ارزیابی مشاغل نیستند ، منظور از مزایای ثابت پرداختی به تبع شغل ، مزایایی است که برحسب ماهیت شغل یا محیط کار و برای ترمیم مزد در ساعات عادی کار پرداخت می گردد. از قبیل مزایای سختی کار ، مزایای سرپرستی ، فوق العاده شغل و غیره.

– در کارگاههائی که طرح طبقه بندی مشاغل به مرحله اجرا درآمده است ، مزد گروه و پایه ، مزد مبنا را تشکیل می دهد.

ب- تعاریف و نکات مربوط به مزایا:

مبالغی که به جز حقوق اصلی به کارگران پرداخت می شود در زمره مزایا محسوب شده و از نظر استمرار در پرداخت به مزایای مستمر و غیر مستمر و از نظر نوع پرداخت به نقدی و غیر نقدی تقسیم می گردد.

دقت داشته باشید که مزایای رفاهی و انگیزه ای از قبیل کمک هزینه مسکن ، خواروبار، کمک عائله مندی ، پاداش افزایش تولید و سود سالانه جزو مزد ثابت و مزد مبنا محسوب نمی شود و به همین دلیل در محاسباتی مانند سنوات خدمت و یا افزایش حقوق به مزد ثابت اضافه نمی شوند.

تقسیم بندی مزایا بر اساس استمرار در پرداخت:

مبنای تقسیم بندی در این مورد استمرار در پرداخت مزایا می باشد. با در نظر گرفتن این موضوع، مزایا به شرح زیر تقسیم بندی می شوند:

مزایای مستمر:

مزایای مستمر مواردی هستند که در چندین ماه متوالی همراه با حقوق اصلی به کارگران پرداخت می شود و معمولا در حکم حقوق افراد نیز ذکر می شوند.

برخی از مزایای مستمر عبارتند از:

حق اولاد ـ حق مسکن ـ حق ایاب و ذهاب ـ فوقالعاده هاى بدى آب و هوا – محرومیت از تسهیلات زندگى ـ محل خدمت ـ اشتغال خارج از مرکز ـ مرزى ـ شرایط محیط کار ـ نوبت کارى ـ کشیک ـ جذب

مزایای غیر مستمر:

مزایای غیر مستمر مواردی هستند که روال پرداخت ثابتی ندارند و ممکن است هر چند ماه یکبار به کارگران پرداخت شود.

برخی از مزایای غیر مستمر عبارتند از:

اضافه کار- پاداش انجام کار- عیدی- پاداش آخر سال- هزینه تهیه لباس – هزینه های پرداختی بابت درمان و معالجه- بهره وری-خسارت اخراج- فوق العاده مسافرت مربوط به شغل – بازخرید خدمت – بازخرید مرخصی

تقسیم بندی مزایا از نظر نوع پرداخت:

مبنای تقسیم بندی در این مورد نوع پرداخت مزایا می باشد. با در نظر گرفتن این موضوع، مزایا به شرح زیر تقسیم بندی می شوند:

مزایای نقدی:

مزایای نقدی مواردی هستند که به صورت نقد به افراد پرداخت می گردد و یا به حساب آنان واریز می شود این مزایا شامل کلیه مزایا از قبیل حق اولاد، حق ماموریت، طلب مرخصی و به طور کل شامل همه مزایا به جز مزایای غیر نقدی می باشند.

مزایای غیرنقدی:

مزایای غیر نقدی مزایایی هستند که به صورت غیر نقد به کارگران پرداخت می شود مانند ارزاق تحویلی در مناسبت های خاص مانند عید نوروز یا ماه رمضان، پوشاک، استفاده از مسکن یا خودرو.

آموزش حذف یک صفحه در ورد آفیس office word

به نام خدا

علامت پاراگراف( ¶ ) رو از منوی Home بزنید.تو صفحه خالی که دارید و میخواید حذف بشه

این علامتها رو انتخاب (High light ) کنید و کلید Delete کیبورد رو بزنید.

کمک هزینه ازدواج

کمک هزینه ازدواج که از سوی سازمان تامین اجتماعی به بیمه شدگان واجد شرایط پرداخت میشود، هدیه و شادباشی است که این سازمان به بیمهشدگانی که تشکیل خانواده جدید میدهند، میپردازد.

این کمک هزینه به بیمه شدگانی که برای اولین بار ازدواج میکنند، پرداخت میشود و میزان آن معادل یک ماه متوسط مزد یا حقوق بیمه شده است.

مزد یا حقوق متوسط هر بیمه شده از تقسیم کردن مجموع حقوق دریافتی در دو سال قبل از ازدواج که بر مبنای آن از وی حق بیمه کسر شده است بر عدد ۲۴ به دست میآید.

سوالات رایج در مورد کمک هزینه ازدواج

برای دریافت کمک هزینه ازدواج چه شرایطی لازم است؟

- بیمه شده باید ظرف ۵ سال قبل از تاریخ ازدواج، حداقل حق بیمه ۷۲۰ روز رابه سازمان پرداخته باشد.

- در تاریخ ازدواج رابطه استخدامی بیمه شده با کارفرما قطع نشده باشد

- ازدواج اول باشد

- عقد ازدواج دائم بوده و در دفتر رسمی ازدواج ثبت شده باشد

برای دریافت کمک هزینه ازدواج چه مدارکی لازم است؟

- تصویر و اصل سند ازدواج و اصل وتصویر شناسنامه زن و شوهر(تمامی صفحات شناسنامه زوجین )

- تعهد کتبی بیمه شده مبنی بر اینکه برای اولین بار ازدواج کرده است.

- دفترچه بیمه

مبلغ کمک هزینه ازدواج چقدر است؟

برابر با یکماه متوسط حقوق یا مزد بیمه شده است. یعنی جمع دریافتی مشمول کسر حق بیمه ظرف دوسال قبل ازازدواج تقسیم بر عدد ۲۴. درصورتیکه حاصل کمتر از حداقل دستمزد عادی در زمان عقد ازدواج باشد مبلغ قابل پرداخت معادل حداقل مذکور خواهد بود. نکته در صورتیکه طرفین عقد ازدواج، هر دو واجد شرایط یاد شده، باشند کمک هزینه ازدواج به هر دو نفرتعلق خواهد گرفت.

برای دریافت کمک هزینه ازدواج آیا مدت خدمت سربازی هم به حساب میآید؟

خیر، طبق بند ۲ ماده ۸۵ قانون تامین اجتماعی بیمه شده بایستی ظرف ۵ سال قبل از تاریخ ازدواج حداقل حق بیمه ۷۲۰ روز کار را به سازمان پرداخته باشد تا مشمول استفاده از کمک هزینه ازدواج گردد و سابقه خدمت سربازی ملاک محاسبه این مدت نمیباشد.

فردی که در زمان ازدواج اول، شرایط لازم برای دریافت کمک هزینه ازدواج را نداشت آیا برای ازدواج دوم خود میتواند از این کمک هزینه برخوردار شود؟

خیر، کمک هزینه ازدواج فقط به ازدواج اول تعلق میگیرد.

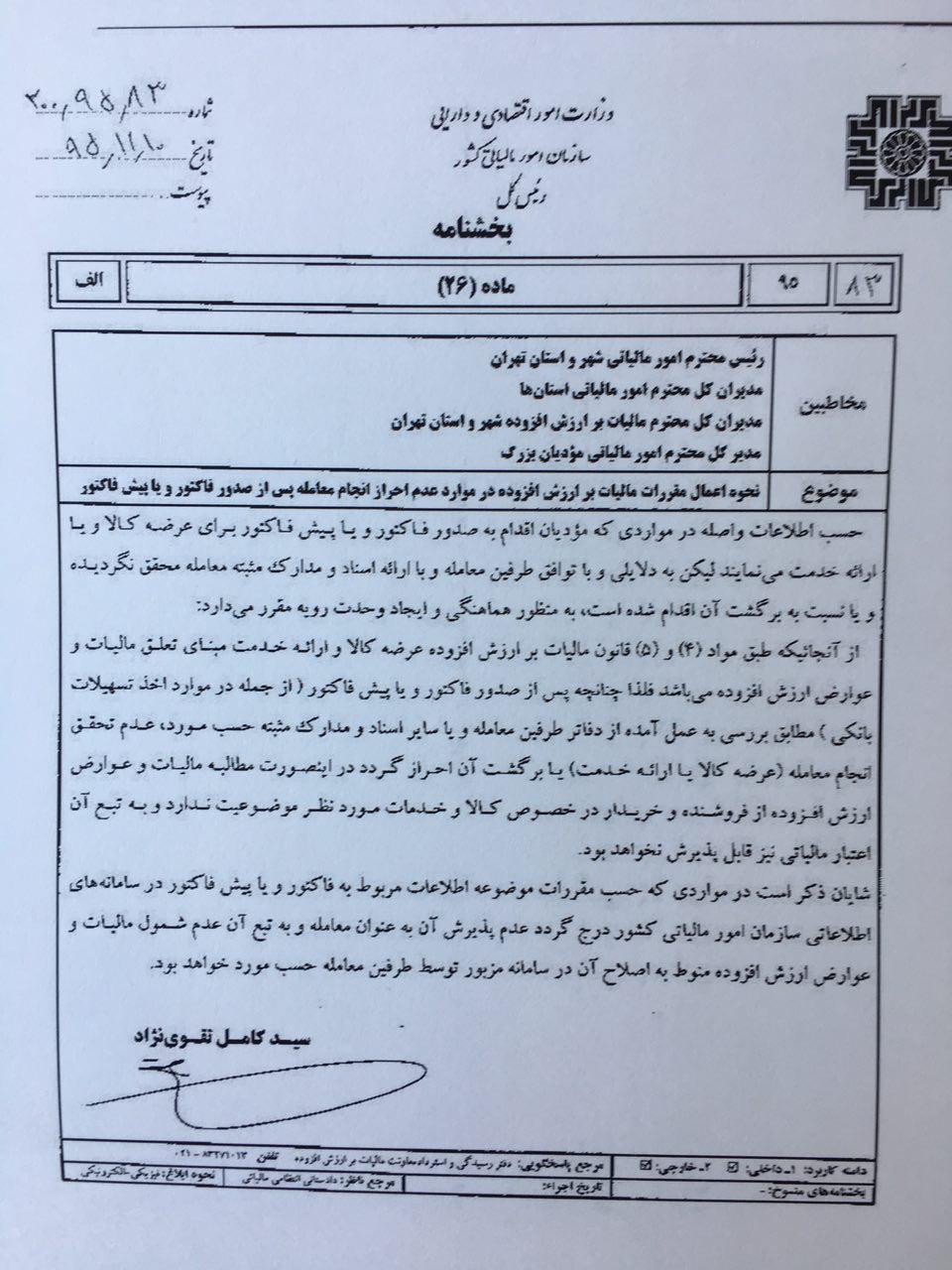

پیشفاکتور مشمول مالیات بر ارزش افزوده نمیشود

بر مبنای بخشنامهی جدید سازمان امور مالیاتی، از این پس پیشفاکتورها و فاکتورهایی که به معامله ختم نشده باشند، مشمول مالیات بر ارزش افزوده نمیشوند.بر این اساس مؤدیانی که اقدام به ارائهی فاکتور یا پیش فاکتور برای عرضه کالا یا خدمات میکنند، در صورتی که با توافق طرفین و با ارائهی اسناد معتبر، معامله صورت نگرفته باشد، مطالبات مالیات و عوارض ارزش افزوده از خریدار و فروشنده اخذ نمیگردد.

همچنین در صورتی که اطلاعات مربوط به این پیش فاکتورها در سامانه مالیاتی ثبت شده باشد، طرفین باید نسبت به اصلاح آن در سامانه اقدام کنند.